Im Vor-Corona-Jahr 2019 lag der Baranteil an den Umsätzen des Einzelhandels bei 46,5 Prozent. Vier Jahre später hat das EHI nur noch 35,5 Prozent Anteil für das Bezahlen mit Scheinen und Münzen ausgewiesen. Absolut betrachtet sind die Barumsätze in diesen 48 Monaten von 207 Mrd. Euro auf 172 Mrd. Euro zurückgegangen. Gleichzeitig ist der kartengestützte Umsatz von 225 Mrd. Euro (50,5 % Umsatzanteil) auf 300 Mrd. Euro (61,8 % Umsatzanteil) in die Höhe gesprungen. Immer mehr Kund:innen haben die Schnelligkeit und Bequemlichkeit unbaren Bezahlens insbesondere in den Pandemie-Jahren schätzen gelernt. Die Weiterentwicklung der Kontaktlos- und Mobiltechnologie hatte dabei sowohl für das Bezahlen per physischer Karte als auch für digitale Zahlungen via Smartphone einen enormen Booster-Effekt. Auch unter den bisherigen treuen Barzahlern haben sich viele Kund:innen erstmals mit den Möglichkeiten der Kartenzahlung beschäftigt und diese für gut befunden.

Parallel dazu hat sich das vom Einzelhandel ausgezahlte Bargeldvolumen von 2,23 Mrd. Euro in 2019 auf 12,31 Mrd. Euro in 2023 mehr als verfünffacht. Warum aber steigt die Bargeldnachfrage an den Kassen des Einzelhandels so stark, wenn dort immer weniger Bargeld zum Bezahlen eingesetzt wird?

Die Bargeldversorgung ist von jeher ein ureigenes Geschäft der Kreditwirtschaft, wobei sich das Abheben von Bargeld am Bankschalter vor allem in den 1990er Jahren dank eigenständig nutzbarer Girocards (Euroscheckkarten) mit persönlicher Geheimnummer und zu einem weit kleineren Anteil auch von Kreditkarten sukzessive aus den Bankfilialen an Geldausgabeautomaten (GAAs) verlagert hatte. Der Bundesverband der Deutschen Volksbanken und Raiffeisenbanken (BVR) weist für 1994 bereits 29.400 Geldautomaten in Deutschland aus. 8.500 davon wurden über das BVR-Netz verwaltet. Zur Jahrtausendwende waren es bereits 47.456 GAAs (16.000 beim BVR). 2015 wurde mit 61.118 Geräten die Höchstzahl erreicht. Der BVR hatte mit 19.632 eigenen Automaten bereits 2013 das Maximum festgestellt. Seitdem ist die Geldautomatendichte spürbar rückläufig. Für 2019 weist der BVR noch 17.669 eigene Geräte bei einer Gesamtzahl von 59.475 Automaten aus. Im Jahr 2023 waren es dann nur noch 14.696 BVR-Geldautomaten bei insgesamt 51.855 Exemplaren.

Quelle: EHI-Studie Zahlungssysteme im Einzelhandel

Foto: EHI

Weniger Geldautomaten und Bankfilialen

Die Geldautomatendichte hat einhergehend mit der Reduzierung der Bankfilialen abgenommen. Es dürften vor allem wirtschaftliche Gründe für den Abbau ausschlaggebend sein. Aufbau, Pflege und Bestückung der Geldautomaten, einhergehend mit einem zunehmenden Vandalismus, der seinen Ausdruck in 493 versuchten bzw. vollendeten Diebstählen durch Geldautomatensprengungen allein im Jahr 2022 gefunden hat, schlagen ins Kontor der Banken und Sparkassen. Die Konsequenz: Der Hauptversorger zieht sich sukzessive aus unwirtschaftlichen Standorten zurück und überträgt die Verantwortung auf Lebensmittelhändler, Drogerie- und Baumärkte,die auch das Girocard-Bezahlverfahren nutzen. Dabei werden die Bargeldauszahlungen in der Regel über das Girocard-System abgewickelt und auch nahezu identisch bepreist. Die Cashback-Gebühren sind zum Leitwesen der Händler branchenweit ausgehend von 3,19 Mio. Euro in2019 auf 17,23 Mio. Euro in die Höhe geschnellt. Die deutlich steigenden Kosten für einen eigentlichen Fremdservice sind vielen Händlern ein Dorn im Auge und geben zunehmend Anlass zur Kritik.

In ländlichen Regionen mit kreditwirtschaftlichem Versorgungsengpass sind Betriebe des Lebensmittelhandels oft die einzige Möglichkeit, sich noch mit Bargeld zu versorgen, ohne lange Fahrzeiten zum nächsten GAA oder zur Bank- bzw. Sparkassenfiliale in Kauf nehmen zu müssen. Mobile Bankfilialen sind zwar eine kleine Hilfe, lösen aber weder die entstandenen Engpässe noch werden sie überall dort angeboten, wo es Not täte.

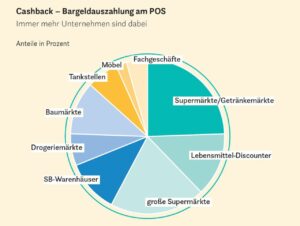

Drei von vier Bargeldauszahlungsstellen des Handelsfinden sich in den Bereichen Lebensmittelhandel und Drogeriemärkte mit einer hohen Filialdichte und Repräsentanz sowohl in innerstädtischen als auch in ländlichen Lagen. Dazu kommen einzelne Baumarktfilialisten, Tankstellen und nur wenige sonstige Fachhändler. Mittlerweileist über einige Netzbetreiber, wie z. B. VR Payment ein Cashback auch für mittelständische Händler möglich, wird aber von diesen nur selten nachgefragt. Zu dem von der Deutschen Kreditwirtschaft unterstützten und bepreisten Cashback gibt es auch eine Alternative über Debit Mastercard bzw. Mastercard-Kreditkarten, die nach Angaben von Mastercard keinerlei Gebühren (Volume fees), auf den Cashback-Betrag verursacht. Allerdings „erkauft“ sich der Händler diese Akzeptanz mit einem grundsätzlichen Mastercard-Angebot, für das er im Rahmen konventioneller Verkaufstransaktionen deutlich tiefer in die Tasche greifen muss als für die Akzeptanz der Girocard. Daher ist die Bedeutung dieser Alternative momentan noch sehr gering.

Bargeldzukauf notwendig?

Aktuell zahlen die am Cashback auf Girocard-Basis beteiligten Händler 13,3 Prozent des vereinnahmten Bargelds wieder an ihre Kund:innen aus. Das entspricht 4,3 Prozent des Gesamtumsatzes. Es gibt – obwohl die Quote noch moderat erscheint – erste Stimmen auf Handelsseite, die den Service spätestens dann in Frage stellen, wenn zur Aufrechterhaltung dieses Bargeldauszahlungsservices sogar Bargeld zugekauft werden müsste, wodurch zusätzliche Kosten entstehen würden.

Vielmehr suchen die großen Händler momentan das Gespräch mit der Deutschen Kreditwirtschaft, um die einseitige Win-win-Situation auf Seiten der Banken und Sparkassen moderater zu gestalten. Diese profitieren von den deutlich sinkenden Kosten durch die Pflege immer weniger Geldautomaten und von den Girocard-Gebühren in Höhe von 0,1 bis 0,19 Prozent im Zusammenhang mit den Auszahlungen, deren Volumen aktuell kräftig steigt. Es ist nicht nachvollziehbar, warum Direktbanken, die sich ursprünglich von der Girocard zugunsten von Visa Debit und Debit Mastercard abgewandt haben, nun ausgerechnet diese wieder propagieren und behaupten, dass man sich damit fast flächendeckend im Handel mit Bargeld versorgen könne.Klar ist: Der Handel sieht sich nicht als systemrelevanter Bargeldversorger. Die Einsparungen, die er durch weniger Bargeld zur „Entsorgung“ erzielen könnte, sind marginal. Wesentlich entscheidender sind hier die Fixkosten. Cashback hat daher für den Handel ausschließlich Servicecharakter– wie zum Zeitpunkt seiner Einführung durch Rewe vor zwanzig Jahren. Hauptakteur bei der Bargeldversorgung und damit einziger strategischer Bargeldversorger muss weiterhin die Deutsche Kreditwirtschaft bleiben und das in einem Rahmen, der den Bedürfnissen der Bevölkerung entspricht – nicht mehr und nicht weniger.

Cashback in Deutschland

Im Jahr 2023 lag der durchschnittliche Auszahlungsbetrag bei 100,60 Euro, die durchschnittliche Cashback-Gebühr bei 0,14 Prozent. Das EHI hat ca. 122 Mio. Cashback-Transaktionen über das Girocard-System im Gesamtwert von 12,31 Mrd. Euro ermittelt.